創業融資を円滑に受けるためには押さえておくべきポイントがあります。

それは事業に必要な経営者としての資質、事業計画の妥当性を示すものとして財務的根拠と収支計画です。

これらのポイントおさえることによって創業融資が受けやすくなりますので確認してみましょう。

メニュー

事業に必要な経営者としての資質

金融機関は、何の実績もない創業者に対しては、事業を営む上で必要な経営能力があるかどうかを見てきます。

創業の動機

なぜこの事業で創業をしたいのかという思いを自分の言葉で伝えられるかということにつきます。

日本政策金融公庫のHPにある記載例では「駅近くに良い物件が見つかった」や「経験を生かして店を持ちたかった」などありますが、記載例のとおりに書くのではなく、純粋に自分オリジナルの創業動機を書きましょう。

その事業での経験

開業しようとする事業での経験は大きく評価されます。

その経験の中で培われたスキルやノウハウは金融機関も重視していますので、しっかりアピールしましょう。

また、責任者や役職に就いていれば、マネジメントを経験しているということでマネジメント能力のアピールになります。

逆に、未経験の分野で開業する場合は、なぜ未経験の分野で開業するのかということ説明できなければ、失敗するかもと思われてしまいます。

営業や接客はできるか

中小企業はある意味社長が営業マンです。

面接では、その営業マンとしてのふさわしい雰囲気を持っているか、印象は良いかなどを見られます。

なので、面接での服装や話し方も大事です。

正直に情報を開示しているか

審査でマイナスになるようなことは隠したくなりますが、他に借入金などがある場合など、調べればわかってしまうようなことは包み隠さず正直に話すほうがいいでしょう。

お金や時間にルーズでないか

金融機関からしたら、貸したお金を返してくれる人に貸したいわけですから、お金や時間にルーズな人は論外です。

返済や支払の期日を守れる人かどうかを、信用調査で調べたり、納税に遅れがないかなどで判断しています。

財務的根拠

起業後は軌道にのるまでは、資金的に厳しい状態が続きます。

この厳しい期間を耐え凌げるだけの資金的余裕があれば、いざとゆうときに返済能力があると示すことができます。

自己資金のほか、資産をどのくらい持っているか

自己資金のほか、不動産や有価証券などの金融資産、解約返戻金がある保険も保有資産として積極的に開示しておきたいものです。

また、同居家族名義の資産も有効ですので開示しておきましょう。

負債はどのくらいあるか

住宅ローン、自動車ローン、カードローンなどの負債も情報開示しなければなりません。

負債は審査的にはマイナスポイントですが、金融機関等からの借入金・ローンは下手に隠してしまうと、バレたときに信用を失いますので、これも資産と同様に正直に開示しましょう。

税金や公共料金の滞納はないか

税金や公共料金の滞納のほか、ローンや借入れの支払を期日までに支払っていることが重要で、これが「この人はきっちり返してくれそうだ」という証明になります。

金融機関はCICなどの信用情報機関から情報を得ているので、隠していてもバレてします可能性は高いです。

もし遅れているものがあれば、すぐ払うのは当然として、しばらく正常支払を続けてから融資を申し込むほうがいいかもしれません。

また、携帯電話の料金には、端末を分割で購入している場合、毎月の支払額にその割賦代金が含まれていますので、この支払が遅れただけでも信用情報に影響がありますので注意が必要です。

個人信用情報は個人でも取ることができますので、気になる方は融資申し込み前に取ってみることをオススメします。

収支計画

金融機関からすると、一番知りたいのは返済能力があるかどうかです。

その返済が能力があるかどうかを示すためには、金融機関が納得のいく収支計画を作らなければなりません。

返済できる計画になっているか

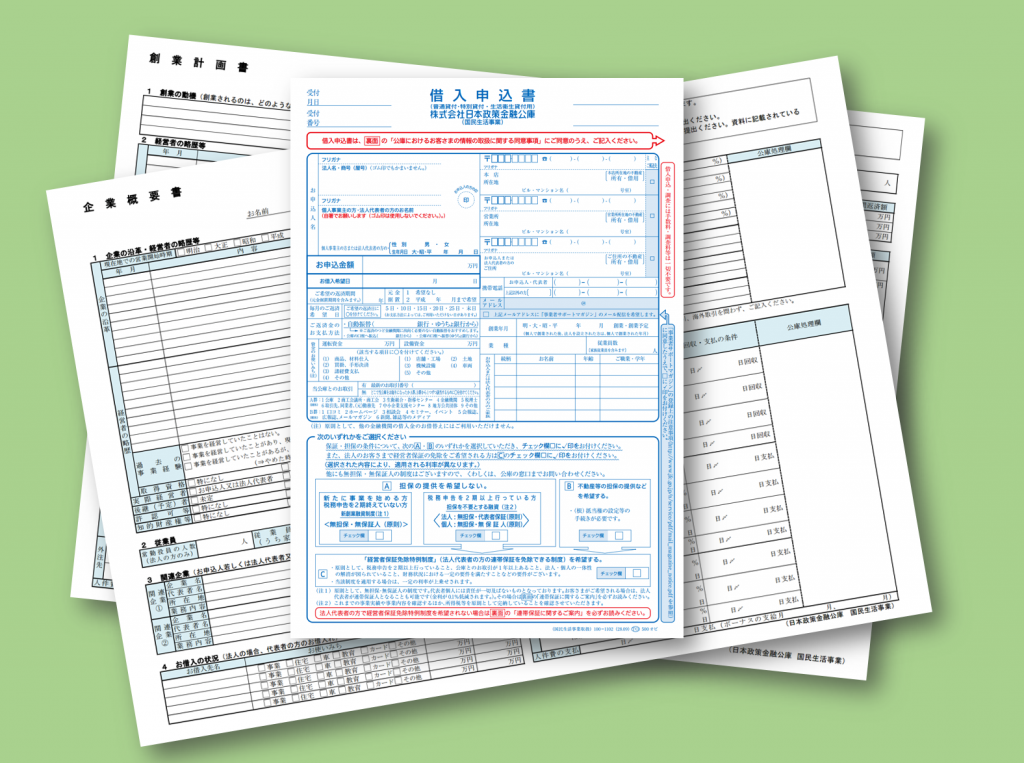

作成された創業計画書の収支計画で計算された利益で、借入金を返済できるかどうかを判断します。

具体的には次のようになります。

- 法人の場合 税引後利益+減価償却費>返済額

- 個人の場合 税引後利益+減価償却費ー生活費>返済額

投資内容に根拠はあるのか

必要な設備や備品については見積もりを取るなどし、家賃などの費用もなぜこれだけかかるのか、人件費は人数やシフトなども考えて、金額の根拠を示す必要があります。

収益の実現可能性

売上の根拠を示すために、客単価・客数・回転数などを根拠をもって示す必要があります。

また、起業後すぐに売上が実現する説明があるとポイントが高く、例えば、すでに確保できている販売先や見込み販売先を契約書などの根拠資料を基に説明すれば効果的です。

なお、収益が予想よりも少ない場合の補てんとして、その事業以外の収入として給与や不動産収入などがあれば、これらも積極的に開示しておくと有効です。

資金繰りの見通し

作成された創業計画書で資金が回るかどうかもチェックされます。

売上が上がってから代金の回収ができるまでの期間の資金繰りが回っていることを、説明できるようにしておきましょう。

まとめ

これらの3つのポイントすべて満たせば融資の実行可能性は高いのですが、現実問題としてすべてを満たす方はそんなに多くはありません。

そんなときは、例えば自己資金に乏しければ、豊富な経験や確保している顧客、返済不要の身内からの借入金などがあること説明すれば、足らない部分を他の強みでカバーできることもあります。

いちばん大切なのは、創業計画書を人任せにせず、ご自身でひとつひとつ根拠を積み上げながら、わからないところは専門家の助言を得て作成していくことです。

こうやって創業計画書を作成すれば、面談でも何を聞かれても自信をもって堂々と答えることができるはずです。