「これから起業をしようと考えているけど、何からしたらいいかわからない」という方に向けて、起業から開業までの手続きを、おもに税理士の目線で解説する「起業・開業の手引書シリーズ」第6回目のテーマは創業時・開業時の資金調達です。

「銀行は晴れているときは傘を貸すが、雨が降ったら傘を貸さない」と言われるとおり、貸してほしいときにはスンナリ貸してくれません。

それは貸してほしいときが企業にとって苦しいときだからです。経営状態の悪い相手に貸せば貸倒れの可能性は高いと考えますよね。

ところが、創業時だけは貸してほしいときに貸してくれます。それは、実績がまだ出ていないので、計画だけで貸してくれるからです。

なので、創業時は本当に融資を受けるチャンスですので、自己資金が充分にある状態でも借入れを検討しましょう。

メニュー

創業融資は活用すべきです

正直申し上げますと、創業融資はメリットしかありません。

何の実績も信用もない創業時に計画だけでお金を押してくれるわけですから、チャンスがあれば活用すべきです。

もちろん、その計画書はしっかりとしたものを作らなければなりませんが、これは融資を受ける受けないにかかわらず作成することをオススメします。

自分の売り出し方を考えるきっかけになりますので。

創業融資は大きく分けて2つあります。

ひとつは日本政策金融公庫の創業融資で、もうひとつは自治体の制度融資です。

日本政策金融公庫の創業融資

日本政策金融公庫とは?

日本政策金融公庫とは、日本政府が100%出資している政府系の金融機関で、国の政策に沿った融資制度を展開しており、政府としても新しい事業者を育てたいという方針がありますので、日本政策金融公庫もそれに準じて創業融資に力を入れています。

日本政策金融公庫の創業融資のポイント

- 無担保・無保証人でも借りられる

- 比較的利率が低く固定金利

- 返済は長期分割が可能なものもある

- 申込みから短期間で融資が可能(3週間から1ヶ月)

- 返済実績ができれば、その後の民間金融機関からの融資が受けやすくなる

- 保証人や担保を入れることで融資の可能性が高くなり、金利も安くなる

- 創業前や最初の税務申告をする前の場合、創業資金総額の10分の1以上の自己資金が必要

- 事業開始する方または事業開始後税務申告を2期終えていない方が対象

無担保・無保証人でも最大3,000万円(うち運転資金1,500万円)までの融資を受けられることと、日本政策金融公庫が直接融資をするので申込みから融資実行までが早いというのが魅力です。

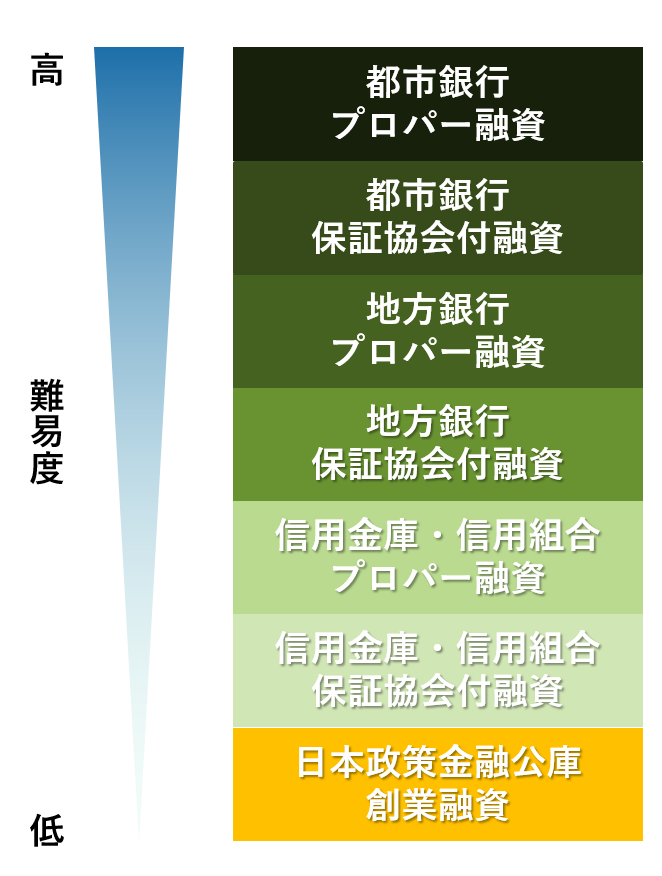

そのほか、次の融資を受けるために必要な返済実績ができるのも重要なポイントで、多くの事業者が日本政策金融公庫をステップに、次の保証協会の保証付融資、金融機関から直接融資を受けるプロパー融資という階段を登っていくことになります。

自治体の制度融資

自治体の制度融資とは

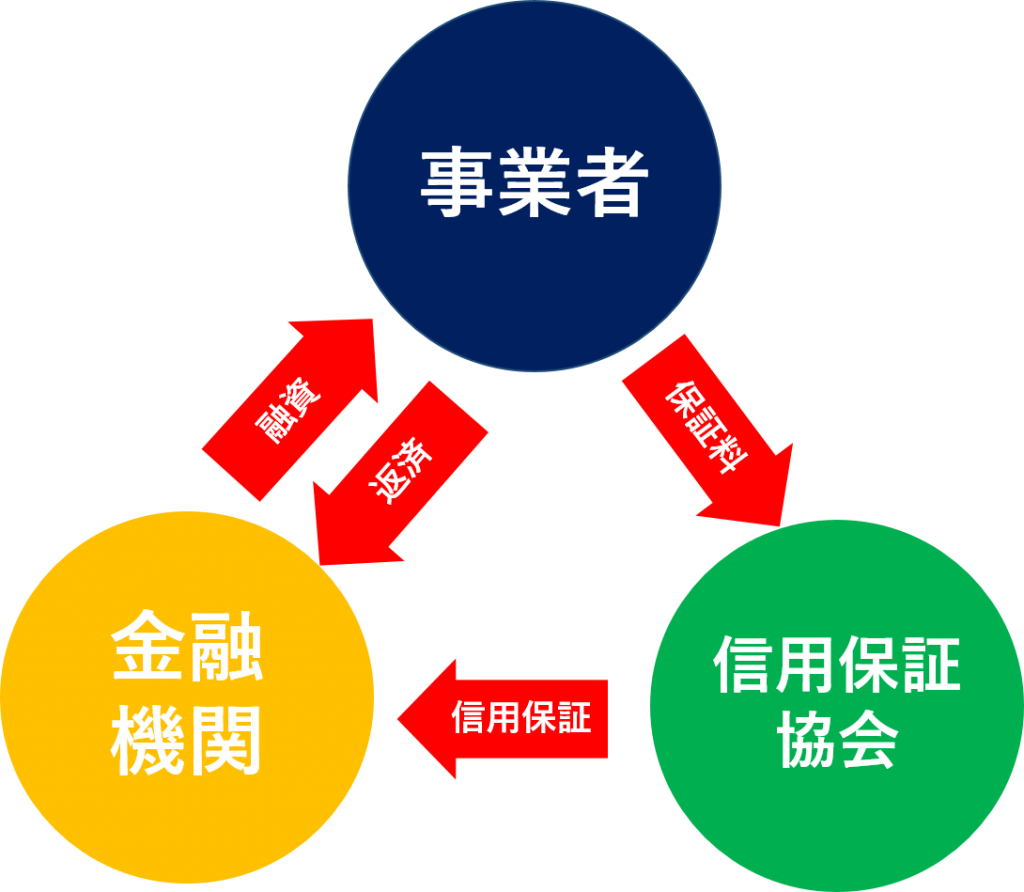

自治体の制度融資とは、自治体が直接お金を貸してくれるわけではなく、自治体が窓口となって金融機関との橋渡しをしてくれる制度で、具体的には、信用保証協会が保証をすることにより、民間の金融機関が融資をしてくれます。

自治体の制度融資のポイント

- 自治体によって融資の条件や利率が異なる

- 利率は日本政策金融公庫よりも低いが保証料も考慮する必要がある

- 自治体によっては利息や保証料の一部を補助してくれる

- 信用保証協会の実績ができ、今後の融資を受けやすくなる

- 審査の関門が多い(自治体・金融機関・信用保証協会)

- 申込みから融資実行まで時間がかかる

- 開業する方または開業時から5年未満など利用対象者の範囲が広い(大阪府の場合)

日本政策金融公庫と自治体の制度融資 どちらを利用するべきか

どちらにもメリット・デメリットがあります。

金利面では、日本政策金融公庫が2%台半ばなのに対し、制度融資は1.2%〜1.5%に別途保証料率が1%ありますが、これに自治体からの利子補給や保証料の補助がありますので、自治体によっては制度融資の方が有利な場合があります。

ただ、日本政策金融公庫には中小企業経営力強化資金という融資制度があり、経営革新等認定支援機関である税理士などと顧問契約するのであれば、こちらの制度を利用すれば1%台の金利も可能です。

日本政策金融公庫は公庫自身が直接融資を行うため、申込みから融資実行まで3週間から1ヶ月くらいで早いというのが、設備投資や店舗物件を借りる場合など、資金を早くほしい事業者にとっては大きなポイントです。

一方、制度融資は、自治体・信用保証協会・金融機関と審査の関門が多いため、申込みから2ヶ月ほどの時間を要します。

日本政策金融公庫の創業融資は開業から2回目の税務申告までしか利用できませんので、利用対象者は本当に開業間もない事業者といった感じですが、制度融資は開業から5年未満まで対象と幅広く、開業から少し時間がたった事業者も利用できます。

また、税理士を媒介として創業融資をお考えであれば、税理士は日本政策金融公庫の担当者との普段からの付き合いもありますので、開業者ご本人が、直接窓口に行って申し込みされるより、融資実行の可能性は高くなります。

創業融資の申請に不安な方は、一度税理士にご相談されることをオススメします。

まとめ

早急に資金調達をしたい場合は日本政策金融公庫を、金利面の優遇を受けたいのであれば制度融資を選択するのがいいでしょう。

手続き面を考慮すると、審査と融資をワンストップでしてくれる日本政策金融公庫の方が、私個人の感覚としては使いやすいのかなと感じます。

ただし、開業から3ヶ月を過ぎれば、日本政策金融公庫でもそれまでの実績を加味して融資の審査を行いますので、あまり、のんびりしている暇はありません。

当面の資金は自己資金でまかなえる場合でも、利息はもしものときの保険料ぐらいに考えて、創業融資を積極的に活用しましょう。