財産債務調書ってご存知ですか?

所得や財産の価額が一定の水準を超えた場合、この財産債務調書を提出しなければならず、もし提出をしなければ不利益を被る場合があります。

メニュー

財産債務調書とは?

以前は「財産及び債務の明細書」という名称で、提出しなくても特に不利益はありませんでした(提出してくださいという催促ぐらい)。

これが平成27年度税制改正で「財産債務調書」と名をあらため、提出要件が絞られるとともにアメとムチが用意されました。

この財産債務調書には、年末時点でどれだけの財産と債務があるのかを記載して税務署に提出するわけで、いわば自分財産と債務の状況を国に報告するようなものです。

何かこの時点で抵抗がありますよね^^;

どんな人が提出しなければならないの?

財産債務調書を提出しなければならない人は、その年分の確定申告書を提出しなければならない方で、次の要件をすべて満たす方が対象です。

- 確定申告書に記載すべきその年分の所得金額の合計額が2,000万円超であること

- その年12月31日時点で3億円以上の価額の財産を保有している、または、1億円以上の価額の国外転出特例対象財産を保有していること

所得金額とは?

判定の基準となる所得金額とはどの金額のことでしょうか?

所得税には色々な所得金額があり、また所得の種類も10種類あり、ややこしいです。

対象となる所得の種類と所得金額をまとめてみました。

| 対象となる所得の種類 | 対象とならない所得の種類 |

|---|---|

|

|

所得金額は居住用財産を譲渡した場合の3,000万円控除などの特別控除額と次の繰越控除額を控除した後の金額で、各種所得控除前の金額です。

- 純損失や雑損失の繰越控除

- 居住用財産の買換え等の場合の譲渡損失の繰越控除

- 特定居住用財産の譲渡損失の繰越控除

- 上場株式等に係る譲渡損失の繰越控除

- 特定中小会社が発行した株式に係る譲渡損失の繰越控除

- 先物取引の差金等決済に係る損失の繰越控除

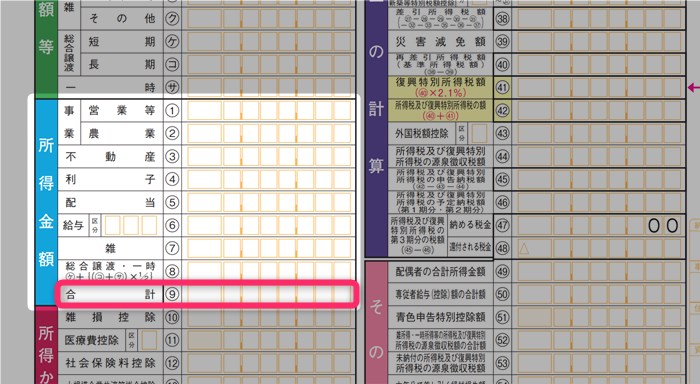

実際の申告書で確認してみましょう

これでも分かりにくいと思いますので、実際の申告書で見ていきましょう。

申告書に第三表がない方とある方とで見るところが違います。

1.第三表がない方

申告書第一表の中段の所得金額欄の合計欄が2,000万円を超えているかどうかを見てみましょう。

申告書Bで説明していますが、申告書Aの場合でも同様に所得金額の欄をご覧ください。

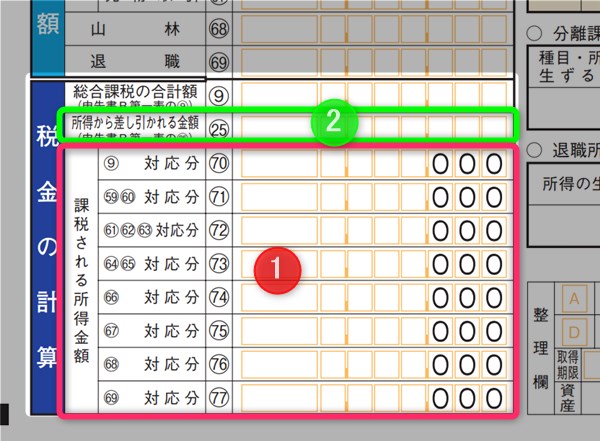

2.第三表がある方(分離課税の方)

第三表がある方は、土地や建物の譲渡所得や、株式の譲渡所得、先物取引に係る所得がある方です。

第三表で判定する場合は、ひと目でわかりづらく少し計算する必要があります。

ちょっと簡便的なやり方なんですが、次の①と②の合計額(要するに所得控除額を控除する前の所得金額)が2,000万円を超えているかどうかで見てみましょう。

注意点としては、1,000円未満の端数が切り捨てられているので、2,000万円ギリギリの場合は、切り捨てられた1,000円未満の部分も考慮して厳密に計算してやる必要があるところです。

こうしているのは、所得金額の欄だけだと損益通算できない損失や翌年以後に繰り越す損失を含んでしまうからです。

第三表がある場合はややこしいですね。

対象財産の内容

もうひとつ要件である財産についてですが、3億円以上の財産については国内外を問わずあらゆる財産が対象です。

1億円以上の国外転出特例対象財産については、国外転出する際に含み益について一時的に課税される財産のことで、財産の所在が国内か国外かを問いません。

主なものは有価証券や未決済のデリバティブ取引です。

提出しないとどうなるの?

財産債務調書を提出しなかった場合はどうなるのでしょうか?

まず、提出した場合ですが、財産債務調書に記載した財産について所得税や相続税の申告もれが生じたときでも加算税が5%軽減されます。

反対に期限内に財産債務調書を提出しなかった場合、または期限内に提出したものの記載がもれがあった場合には、その対象財産の所得税や相続税について申告もれが生じたときは、加算税が5%加重されます。

財産債務調書を提出しなくても、今後の所得税や相続税の申告でもれがなければ実害はなく、提出しないことだけについての罰則はありません。

具体的にはどう書いたらいいの?

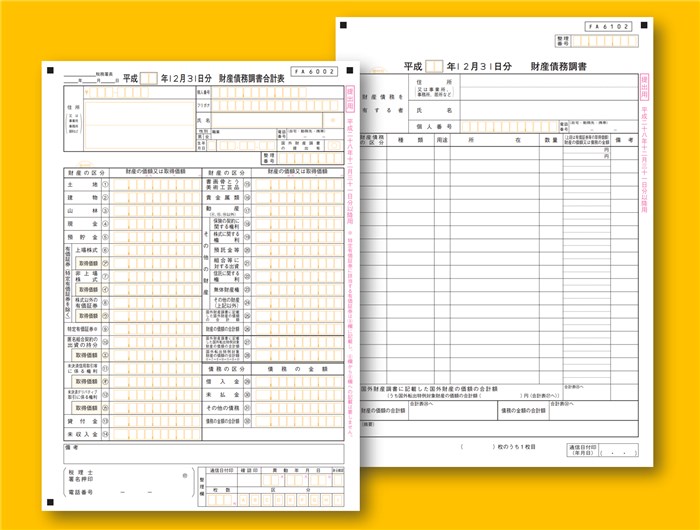

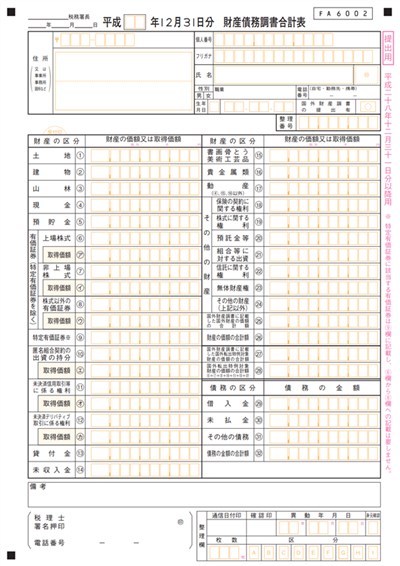

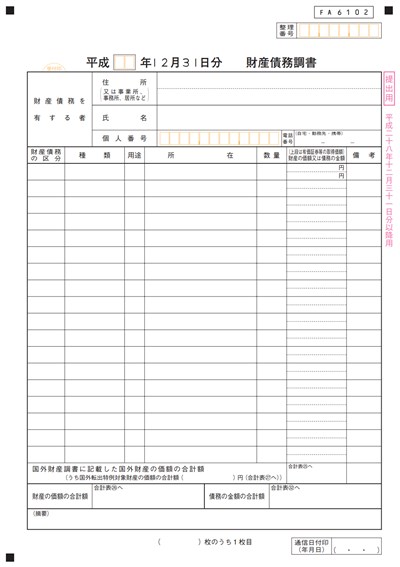

財産債務調書は、財産債務調書合計表と財産債務調書で構成されています。

財産債務調書に各財産の種類、用途、所在、数量、金額を記載して、その財産の種類ごとの合計額を財産債務調書合計表に記載します。

ここで書くときに一番困るのが金額です。

現金や預金なら12月31日時点の残高を記載すればいいのですが、価値が変動するものはその時点の価額、すなわち時価(不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額)で記載する必要があります。

ただし、時価を算定することが困難な場合も考慮されており、その場合は見積価額によることも認められています。

それでは主な財産別にどの価額を記載するのか見ていきましょう。

土地・建物・山林

不動産鑑定士などの専門家に鑑定してもらってもいいのですが、財産債務調書のためだけにお金を払って鑑定してもらうのはもったいないです。

なので簡便的な見積価額である固定資産税評価額を使いましょう。

固定資産税評価額は役所に行けば評価証明書を出してくれますし、毎年送られてくる固定資産税の納税通知書にも記載されています。

上場している有価証券

上場している有価証券は市場価額がハッキリしているので、見積価額はありません。

証券取引所で公表されている12月31日の最終価格を記載しましょう。

ただ、12月31日は証券取引所も閉まっていますので、現実的にはその直前の最も近い日の最終価格となります。

非上場の有価証券

中小企業などの同族会社の株式は上場されていないので、証券取引所の価格はありません。

非上場会社の株式の評価は実務的には少し難しく、専門家である税理士でも手を焼きます。

この場合は、12月31日の最も直近に終了した事業年度の決算書をご覧ください。

決算書の中の貸借対照表に記載されている純資産価額(純資産の部の金額)に持ち株割合を掛けたものを見積価額とすることができます。

貸借対照表に記載されている資産や負債を時価評価して計算する必要がないので、実際の株式の評価よりもカンタンです。

仮想通貨

仮想通貨は取引価額が存在しますので、12月31日時点の取引価額を記載します。

ただし、仮想通貨の取引価額は一日のうち大きく乱高下することもザラですし、同じ通貨でも取引所によっても価格が異なります。

ただ、ここも難しく考えずに、自身が使っている取引所などの特定の取引所が公開している12月31日時点の取引価格などを参考にして、合理的に計算すればいいでしょう。

未決済デリバティブ取引

先物取引などのデリバティブ取引は、金融証券取引所に上場されているものについては、取引所において公表された12月31日の最終売買価格を記載します。

上場されていないものは、銀行、証券会社等から入手した価額に基づき算出したみなし決済損益額とします。

書画・骨董品、美術工芸品、貴金属

書画・骨董品は12月31日における売買実例価額やその時点で譲渡した場合の価額とされていますが、これらの算出が難しい場合は取得価額を記載します。

業務用の資産

不動産所得、事業所得、山林所得、雑所得を生ずべき業務に使用されている業務用の資産については、12月31日時点の帳簿価額(未償却残額)を見積価額とすることができます。

業務用以外の動産

業務の用に使用される財産以外の動産については、取得価額からその12月31日までの償却費の額の累計額を控除した金額を見積価額とすることができます。

この場合の控除する償却費の額の累計額の計算は、定額法で計算した減価償却費に使用期間(1年未満の端数がある場合はこれを1年とします)を乗じた金額とします。

まとめ

財産債務調書は確定申告とセットで作成しないといけません。

なので確定申告がやっと終わったと思ったら、まだこれがあったのかと心が折れそうになりますが、がんばって作成しましょう。

提出しなくても、その後の所得税や相続税での申告もれさえなければ害はないのですが、所得税はともかく相続税は申告もれが発生する可能性は高いので、念のため提出しておきましょう。