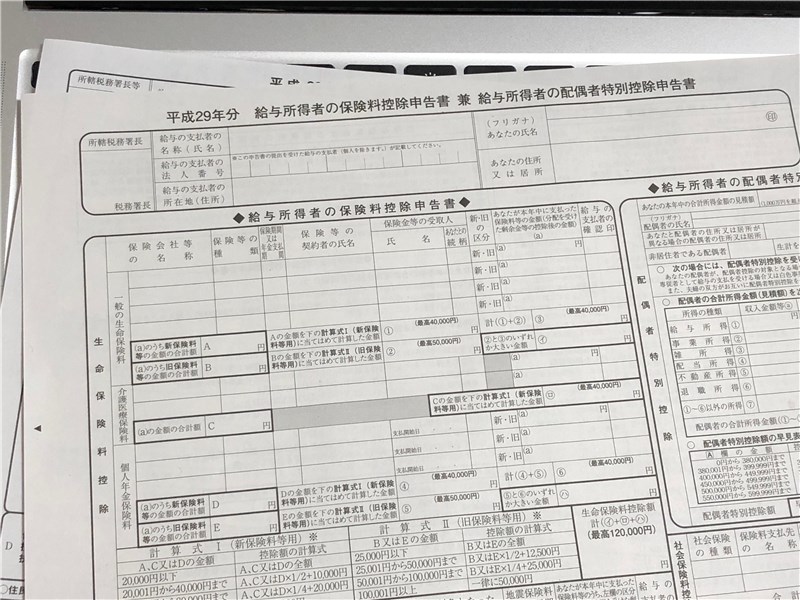

実際に年末調整をしている税理士の目線で、年末調整関係の書類を説明するということで、前回は扶養控除等申告書について解説しました。

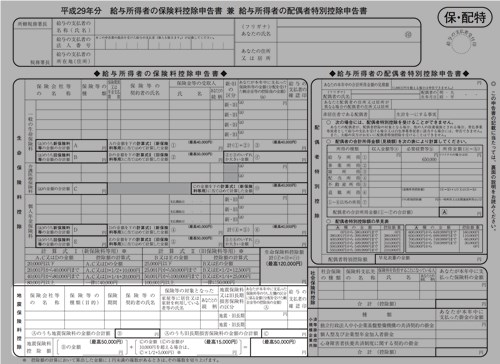

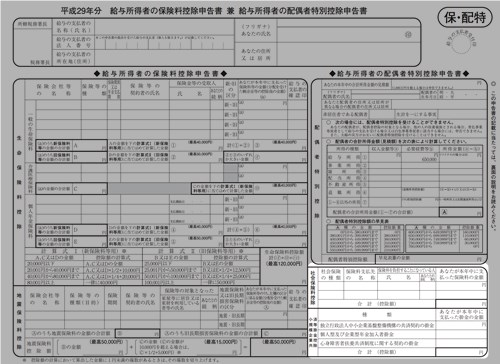

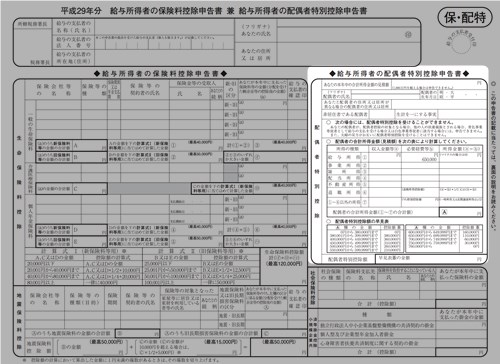

今回はもうひとつの書類である保険料控除申告書兼配偶者特別控除申告書の書き方について説明します。

メニュー

保険料控除申告書兼配偶者特別控除申告書とは

保険料控除申告書兼配偶者特別控除申告書は、正式には「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」といいます(長い。。)。

名前が長いのとメインが保険料控除なので「マル保」とか単に「保険料控除申告書」といったりします(私の経験上)が、今回は「マル保・配特申告書」といういい方で説明していきます。

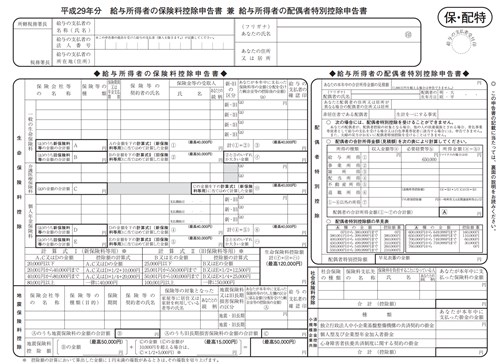

扶養控除等申告書は配偶者控除、扶養控除、障害者控除、寡婦(夫)控除、勤労学生控除を受けるために必要ですが、このマル保・配特申告書は、生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除、配偶者特別控除を受けるために必要とされます。

扶養控除等申告書と違って、年末に翌年分を記入するのではなく、その年の分を記入します。

保険料控除申告書兼配偶者特別控除申告書の書き方

生命保険料控除に関する項目

この項目は生命保険料の支払いがあって、かつ、保険会社から控除証明書が送られてきた人が対象です。

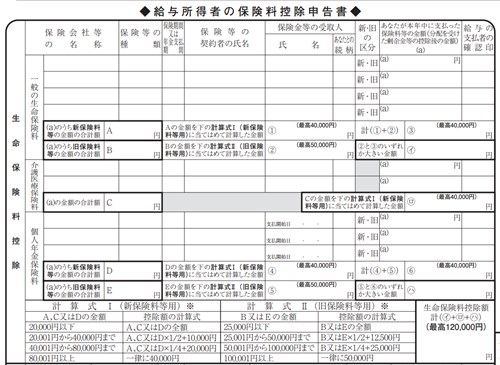

生命保険料控除は、「一般の生命保険料」「介護医療保険料」「個人年金保険料」の3種類があり、控除額はこの3つの合計で12万円が上限となります。

さらに、一般の生命保険料と個人年金保険料には「新」と「旧」があり、平成24年以後に契約されたものが新、平成23年以前に契約されたものが旧で、違いは新は4万円、旧は5万円が控除限度額となっている点です。

手順としては、生命保険料控除の証明書がそろったら、まず、一般・介護・個人年金の3つに分けましょう。

そして、一般と個人年金については新と旧に分けます。

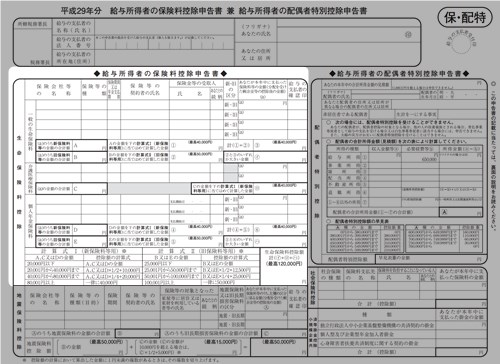

分類ができたら申告書に必要事項を記載するのですが、すべての項目を書かなくても結構です。

最低限必要な「保険会社等の名称」「新・旧の区分」「保険料等の金額」を記載して、あとは各種保険料の合計額をもとに申告書に記載された計算式で控除額を計算すればOKです。

仮にこの計算が間違っていたとしても、ソフトで年末調整をしている場合はソフトが計算し直しますので、多少間違っていても大丈夫です。

肝心なのは、もれなく生命保険料控除の証明書を渡しているかどうかです。

もし渡し忘れて年末調整が終わってしまった場合は、ご自身で確定申告をする必要があります。

なお、年末調整の担当者がすべての生命保険料控除証明書を使わない場合がありますが、これは控除限度額に達したので、使う必要がなくなったためです。

ミスをしているわけではないので担当者を責めないでくださいね。

また、保険契約者が配偶者など生計一親族(所得金額は不問)である保険契約の保険料を支払っている場合には、保険料支払者=保険契約者でなくても、生命保険料を支払った人において生命保険料控除を受けることができます。

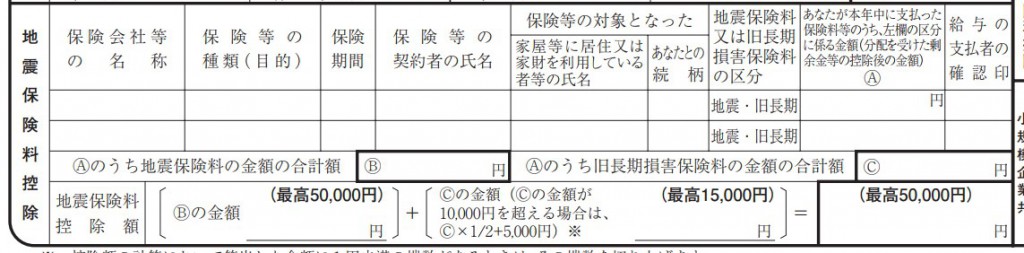

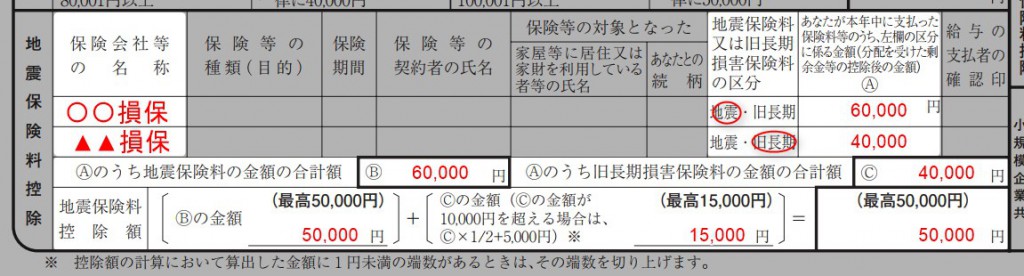

地震保険料控除に関する項目

この項目は地震保険料の支払いがあって、かつ、保険会社から控除証明書が送られてきた人が対象です。

地震保険料控除は、その名のとおり地震保険料が控除の対象になりますが、平成18年12月31日までに締結された旧長期損害保険料も対象です。

地震保険料と旧長期損害保険料は限度額に違いがあり、地震保険料は支払った保険料が5万円、旧長期損害保険料は申告書に記載された計算式で計算した金額が15,000円が限度になっています。

なお、この2つを合計して5万円を超えたとしても、5万円が控除限度額になります。

地震保険と旧長期損害保険との違いは、詳しく説明すると長くなりますので割愛しますが、保険会社から送られてくる控除証明書にその旨が記載されていますので、ご自身で判断する必要はありません。

ただひとつ、紛らわしいものがありまして、地震保険料にも旧長期損害保険料にも該当するものがあります(これも控除証明書に書いてあります)。

この場合、地震保険料として計算した金額と旧長期損害保険料として計算した金額を比較して、より大きな金額となる方を選択しましょう。

どちらか一方しか選択できませんので、間違っても両方の金額を記載しないようにしてください。

書き方は生命保険料控除と同様に、最低限必要な「保険会社等の名称」「地震・旧長期の区分」「保険料等の金額」を記載して、あとは各種保険料の合計額をもとに申告書に記載された計算式で控除額を計算すればOKです。

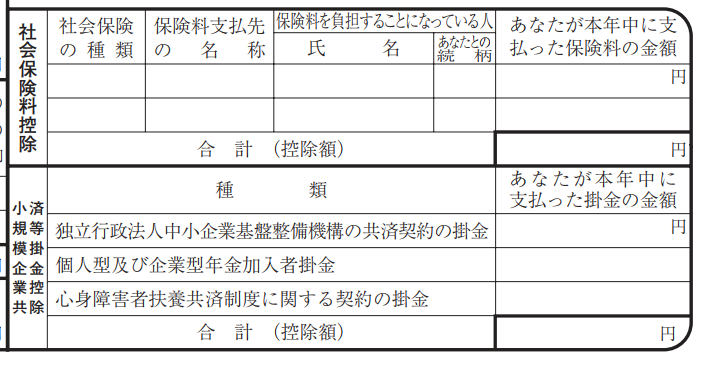

社会保険料控除・小規模企業共済等掛金控除に関する項目

この項目は社会保険料を支払っている方、小規模企業共済等掛金、確定拠出年金掛金(iDeCo)などを支払った方が対象です。

社会保険料や小規模企業共済等掛金、確定拠出年金掛金は支払った金額のすべてが所得控除になり、生命保険料控除や地震保険料控除のように限度額がありません。

なので書き方は単純に、社会保険の種類とその年中に支払った金額を記載すればOKです。

なお、ここでいう社会保険には、給与から天引きされている「厚生年金保険料」「健康保険料」「雇用保険料」含まれません。

ご自身で直接支払った「国民年金保険料」「国民年金基金保険料」「国民健康保険料」「介護保険料」のみ記載すれば大丈夫です。

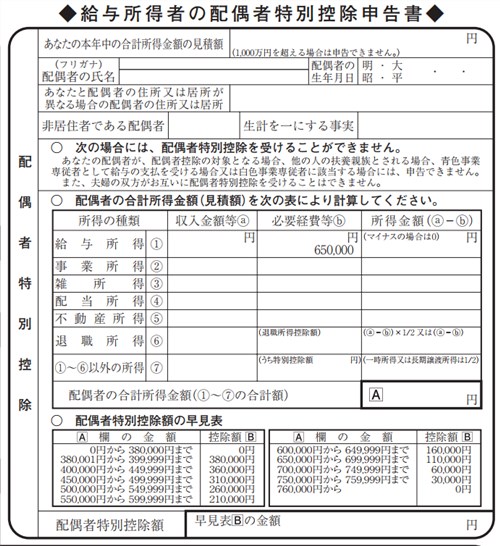

配偶者特別控除に関する項目

この項目は、配偶者の合計所得金額が38万円超76万円未満(平成30年からは38万円超123万円以下)の方が対象です。

合計所得金額はマル保・配特申告書に記載されている「配偶者特別控除額の早見表」を見て計算します。

給与所得のみの場合は、給与収入から65万円を控除した金額が合計所得金額となり、

給与所得以外の場合は、収入から必要経費を控除した金額が合計所得金額となります。

配偶者特別控除には添付書類がありませんので、ここに記載されている金額のみで計算されます。

なので、ここはしっかり書いておきましょう。

なお、税制改正のため、この欄は平成30年分からは変わる見込みです。

まとめ

保険料控除兼配偶者特別控除申告書は、生命保険料・地震保険料・社会保険料・小規模企業共済等掛金・確定拠出年金の掛金を支払った場合や、配偶者の所得がそこそこあるため配偶者控除を受けられない人が配偶者特別控除を受ける場合に提出する書類です。

配偶者特別控除以外は添付書類が必要ですので、必ず添付するようにしましょう。

添付書類さえしっかり付けていれば、申告書に記載した金額が間違っていたとしても、間違って年末調整がされる可能性は少なくなりますので。