消費税の納税義務について解説する【消費税の納税義務シリーズ】2回目は、平成23年度の税制改正によって追加された「特定期間の課税売上高による納税義務の判定」について説明します。

メニュー

特定期間での納税義務の判定

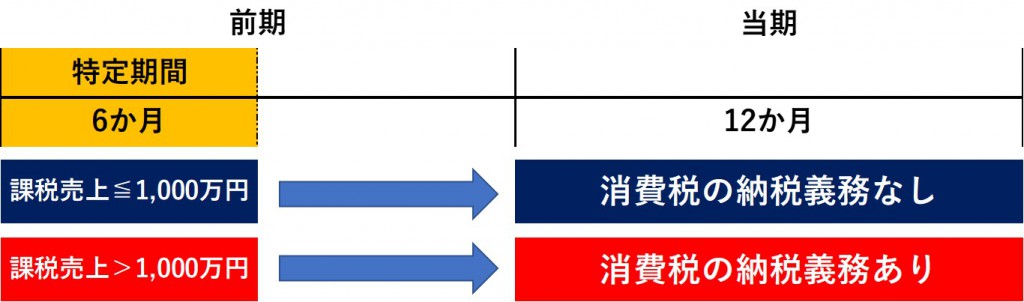

消費税の納税義務は、基本的には前々期の課税売上高、いわゆる基準期間の課税売上高が1,000万円を超えるかどうかで判定しますが、直前期のある一定の期間の課税売上高で判定する場合が追加されました。

この直前期のある一定の期間が「特定期間」と呼ばれるものです。

つまり、前々期の課税売上高が1,000万円以下でも、特定期間の課税売上高が1,000万円を超えるとその期から消費税の納税義務者になってしまう場合もあるわけです。

特定期間とは

特定期間とは、原則として前事業年度開始日から6ヶ月の期間をいいます。

例えば、3月決算法人の場合は4/1〜9/30までの期間になりますし、個人事業者の場合は1/1〜6/30までの期間になります。

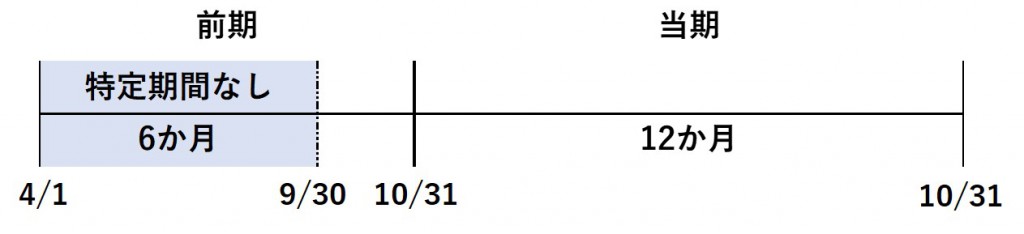

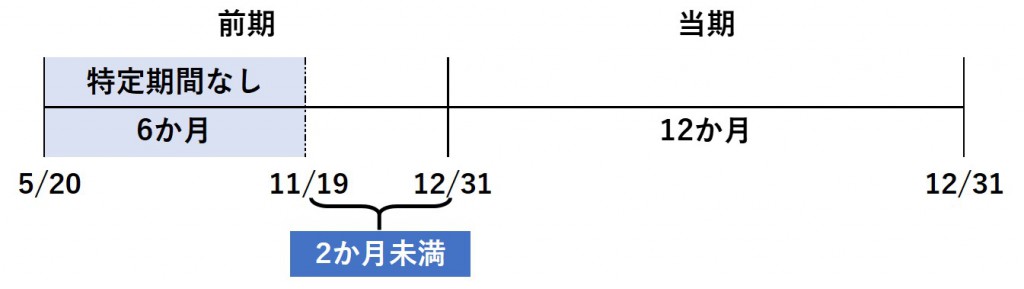

ただし、前事業年度が次のいずれかに該当する場合には、前事業年度には特定期間がないことになります。

その場合は前々事業年度が特定期間のある事業年度になりますが、前々事業年度が基準期間に該当する場合、または前々事業年度がない場合は特定期間はないことになります。

- 前事業年度が7ヶ月以下である場合

- 前事業年度が7ヶ月を超え8ヶ月未満の場合であって、前事業年度開始の日以後6か月の期間の末日の翌日から前事業年度終了の日までの期間が2か月未満の場合

納税義務の判定は給与等の支払額でもできる

この特定期間での納税義務の判定は、課税売上高に代えて給与等の支払額が1,000万円を超えるかどうかでも判定することができます。

そして課税売上高で判定するか給与等の支払額で判定するかは、納税者の任意となっています。

まとめるとこうなります。

- 特定期間の課税売上高>1,000万円、給与等支払額≦1,000万円…課税・免税どちらも選択可

- 特定期間の課税売上高≦1,000万円、給与等支払額>1,000万円…課税・免税どちらも選択可

- 特定期間の課税売上高>1,000万円、給与等支払額>1,000万円…強制的に課税事業者

- 特定期間の課税売上高≦1,000万円、給与等支払額≦1,000万円…強制的に免税事業者

特定期間を考慮した節税策

設立事業年度を7ヶ月以下にする

設立以後6ヶ月間で、課税売上高および給与等の支払額がそれぞれ1,000万円を超えると見込まれる場合には、設立第1期目は7ヶ月にすることで、少なくとも1年7ヶ月は消費税の免税事業者でいられます。

もし、第1期目を1年間にしていると、免税事業者でいられるのは最初の1年間だけです。

免税事業者のときに多額の設備投資を行った場合

免税事業者のときに多額の設備投資をおこなっても、消費税の還付を受けることはできませんが、課税事業者であれば消費税の還付を受けることができる場合があります。

免税事業者が還付を受けるために、あえて課税事業者になるには、その事業年度が始まるまでに課税事業者選択届出書を提出しなければいけません。

ところが、特定期間の課税売上高もしくは給与等の支払額が1,000万円を超える場合には、課税事業者選択届出書を事業年度開始時までに提出しなくても、申告時に課税事業者であるとして申告すれば、課税事業者として還付を受けることができます。

また、課税事業者選択届出書を提出するわけではないので、2年間の課税事業者強制適用や、調整対象固定資産を取得したことによる翌期以後2年間の課税事業者強制適用もありません(税抜1,000万円以上の調整対象固定資産や棚卸資産を取得したことによる、高額特定資産を取得した場合の課税事業者強制適用はあります)。

なので、給与の判定で課税事業者となった場合には、翌期には免税事業者に戻れるというケースも想定されます。

なお、特定期間の納税義務の判定により課税事業者を選択する場合には、念のため申告時までに、特定期間用の消費税課税事業者届出書を提出しておきましょう。

まとめ

基準期間である前々期の判定では免税事業者であっても、前期の特定期間の判定で納税義務者となる場合もあります。

また、特定期間の納税義務の判定をうまく使えば、消費税の還付を受けられる場合もあります。

消費税の納税義務の判定は、前々期だけでなく、前期の状況も見ながら判断を間違えないようにしましょう。