当期は赤字だけど、前期は黒字で納税が発生していたというケースはありませんか?

この場合、前期に納税した税金を取り戻せる場合がありますので、今回はこの税金の取り戻しについて説明します。

メニュー

欠損金の繰戻しによる還付

前期黒字、当期赤字の場合に、前期に納税した法人税額を取り戻すことを欠損金の繰戻しによる還付といいます。

なお、繰戻しの対象となる黒字の事業年度は、赤字の事業年度開始の日前1年以内に開始した事業年度が対象で、1年決算法人の場合には、基本的に赤字の事業年度の前事業年度が対象となります。

補足しておきますと、この黒字・赤字は税務上の黒字・赤字のことで、必ずしも決算書上の当期利益が黒字・赤字ということではありません(概ねは一致することが多いですが)。

適用要件

適用を受けるには、次の要件のすべてを満たす必要があります。

- 還付所得事業年度から欠損事業年度の前事業年度までの各事業年度について連続して青色申告書である確定申告書を提出していること

- 欠損事業年度の青色申告書である確定申告書をその提出期限までに提出していること

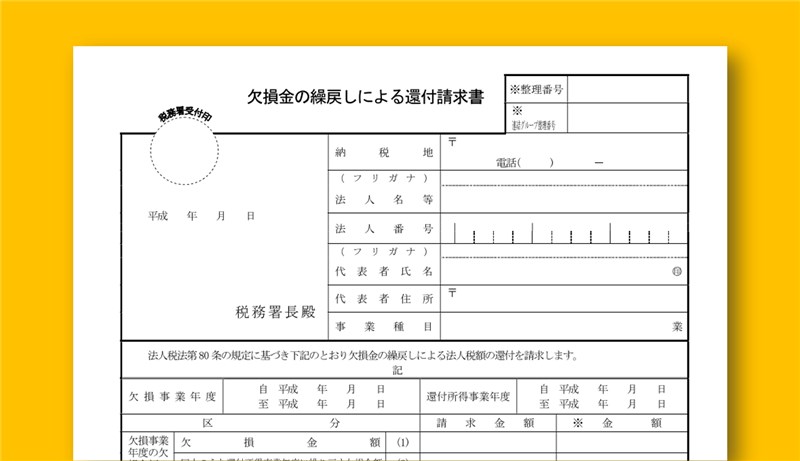

- 上記2の確定申告書と同時に欠損金の繰戻しによる還付請求書を提出すること

専門用語が並んでいるのでカンタンに解説しますと、1については「黒字の事業年度において青色申告の確定申告書を提出していること」、2については「赤字の事業年度の青色申告である確定申告書を申告期限までに提出していること」、3については「赤字の事業年度の確定申告書に還付請求書を添付すること」ということになります。

適用対象法人

原則的には青色申告法人であれば対象なのですが、現行の法令では、資本金1億円以下の中小企業者等や解散等の場合のみ認められています。

つまり、資本金が1億円を超える大法人は解散等の場合でない限り、適用がないことになります。

なお、この制度における中小企業者等とは次の法人のことをいいます。

- 法人税法第2条第9号に規定する普通法人(投資法人及び特定目的会社を除きます。)のうち、その事業年度終了の時において資本金の額若しくは出資金の額が1億円以下であるもの(注)又は資本若しくは出資を有しないもの(保険業法に規定する相互会社及び外国相互会社を除きます。)

(注) 法人税法第66条第6項第2号又は第3号に規定する法人(資本金の額若しくは出資金の額が5億円以上の法人又は相互会社の100%子法人等)は除かれます。

- 法人税法第2条第6号に規定する公益法人等又は法人税法第2条第7号に規定する協同組合等

- 法人税法以外の法律によって公益法人等とみなされる次の法人

認可地縁団体、管理組合法人、団地管理組合法人、法人である政党等、防災街区整備事業組合、特定非営利活動法人、マンション建替組合及びマンション敷地売却組合- 人格のない社団等

国税庁HPより抜粋

戻ってくる税金の計算は?

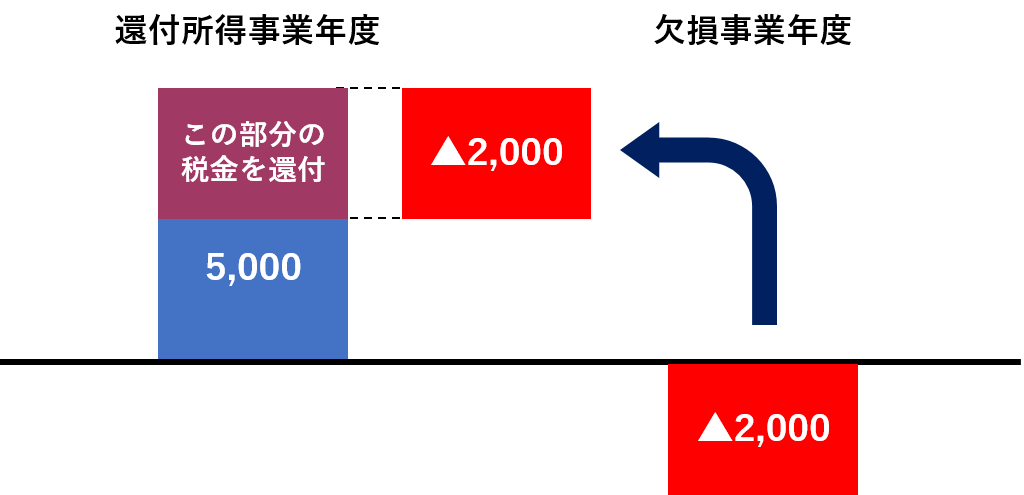

戻ってくる税金の計算ですが、イメージとしては、当期の赤字を前期の黒字と相殺して、減った前期の黒字の分の税金が還付されるということになります。

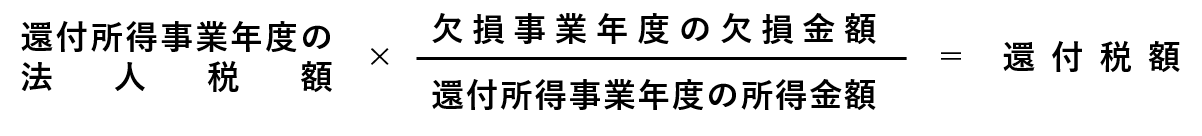

この設例の場合、仮に還付所得事業年度の法人税額を750とすると、750×2,000/5,000=300の税額が還付されることになります。

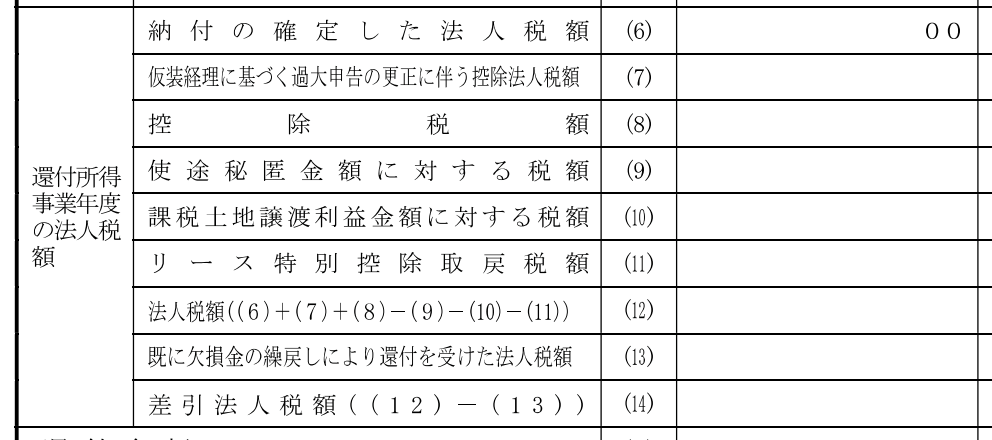

なお、この場合の還付所得事業年度の法人税額は、還付請求書で次のように計算されます。

あまり使わない項目もありますので、通常の場合であれば、納付した法人税額に所得税額控除額や外国税額控除額を足せば、還付所得事業年度の法人税額を計算できます。

欠損金の繰越控除との違い

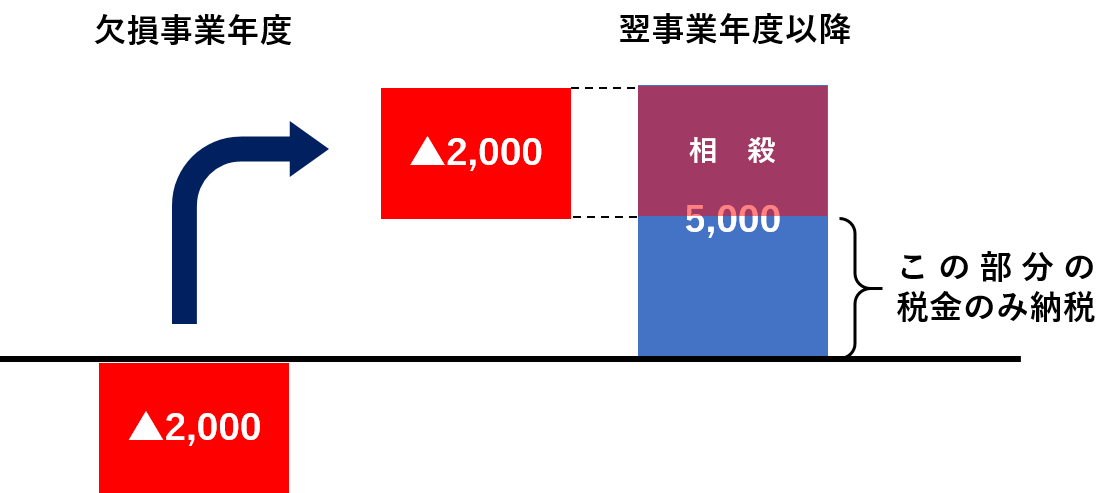

欠損金の繰越控除は、当期に発生した赤字(欠損金)を翌期以降の黒字(所得金額)に充当して、黒字の事業年度の法人税額を減らすことができる制度です。

繰戻還付は当期の赤字を前期の黒字にしか充当できないのに対し、繰越控除は翌期以降9年間または10年間の黒字に充当できます。

そして、もうひとつ大きな違いがあります。それは繰戻還付は地方税には使えないことです。

繰戻還付をしても戻ってくるのは法人税のみで、法人住民税は翌年以後の法人住民税額から控除され、事業税については、欠損金は通常の繰越欠損金として翌事業年度以降の黒字にしか充当できません。

もちろん欠損金額がムダになるわけではありませんが、キャッシュとして戻ってくるのは法人税のみとなります。

まとめ

前期が黒字のため納税が発生し、当期が赤字の場合、欠損金の繰戻し還付が使えることがありますので、検討してみましょう。

欠損金の繰越控除として翌期以降の黒字に充当してもいいですが、繰戻還付をすれば法人税分がキャッシュとして戻ってきますので、資金繰りに効果があります。